マクロ3と4

- 比較優位

- 国際収支

- 購買力平価

- 購買力平価の考え方が難しく感じました。市場価格でみた一人当たりGDPと購買力平価でみたGDPが異なるのはなぜなのでしょうか。

- 購買力平価と実際の為替レートに差があるのはなぜなのでしょうか。

- 購買力平価を表す指数として、ビックマック指数やスターバックス・ラテ指数等様々ありますが、どの指標が実際の為替レートに近いとお考えでしょうか。

- ユーロ圏のような通貨が同じ、二国の場合1人あたりのGDPの市場価格と購買力平価は同じになりますでしょうか。

- 今の日本は円安かつ物価が安い状態だと思いますが、購買力平価説は物価に合わせて円高になるだけではなく、円安に合わせて物価が上昇するという考え方もあるのでしょうか。

- 購買力平価説の問題で、購買力平価の分子(日本の物価)が高くなると円安になる理由が理解できませんでした。

- 為替レート

- 経常収支と円相場の図では、経常収支の黒字が増えると円高になるとあった。近頃は経常収支が黒字であるものの円安の状況が続いている。それはなぜか。第一次所得収支が黒字要因であることが関係しているのか。

- スライドの購買力平価の問題1の解説が資産市場の均衡がなぜ金利水準に影響するのか混乱して、よくわからなかったので、再度教えていただきたいです。

- 日本はなぜここまで安い国となってしまったのか、見解などありましたらご教示いただきたいです。

- 為替レートについて、今までの経験で感覚的に考えたほうが当たっている気がします。理論的に考えるほうがまだ難しいため、復習します。

- 資産の収益率均衡式について、リスクプレミアムや予想収益率をどのように見積もればよいのか見当がつきませんでしたが、トレード等の実務に使われているのでしょうか。

- 経常収支と累積経常収支は同じものですか?

- 経常収支と円相場のグラフで、供給曲線が直線となっているのはなぜでしょうか?

- 発展段階説

- その他

比較優位

比較優位にについて、労働量で換算する要因はなんでしょうか。(一人当たりの生産量でないのはなぜでしょうか)

一人当たりの生産量でもよいと思いますが、簡単に考えるために労働量にしているのだと思います。

比較生産費説による自由貿易は、得意分野がない国(資源が乏しい、技術が後進)にとっては必ずしもメリットが大きくないと思いました。

得意分野がほかの国に比べてなくても、相対的に得意な分野を伸ばすというのが比較優位の教えるところです。労働力の安さとか。

国際相対化価格の計算に際して、2種類の財のうちどちらの生産性を分母にすればよいのか、混乱してしまうことが多いです。よい覚え方などありませんでしょうか。

基準にする財が分母です。私もよく混同するので、うまい解決法は見つけていません。

国際収支

DVDの年代と今では貿易もだいぶ違ってきていると思いますが、現在の日本の貿易の状況はどうなんでしょうか。ロシアとウクライナの戦争があり、半導体は日本の熊本と北海道に建てられ…というようなことは、貿易にどう影響を与えているのでしょうか。

輸入価格の上昇で輸入が増えて、貿易赤字になっています。

海外への直接投資が減り、海外からの直接投資が増えています。経済安全保障の観点から、工場の国内回帰の動きがあります。こうしたことは、長期的には第一次所得収支黒字を減らす要因になるでしょう。

第一次所得収支の具体例には何がありますか。

- 日本の企業が海外に設立した子会社から得る配当

- 日本の投資家が外国企業の株式を保有している場合、その株式から得られる配当

- 外国債券から得られる利子

などです。

国際収支の第一次所得収支と金融収支の違いがよく分かりませんでした。

金融収支は、直接投資(海外での事業活動)や証券投資(海外の金融資産への投資)そのものの金額です。第一次所得収支は、直接投資や証券投資を行ったために得た果実を表します。

国際収支・経常収支は、どの状態が理想的なのでしょうか。

経常収支は黒字の方がいいし、対外債権も多い方がいいと思います。

「貿易・サービス収支」の・は特にあってもなくてもどちらでもいいのでしょうか。(必ず・をいれなければいけないという厳密なものではないということでしょうか。

あまり意識したことはなかったですが、日本銀行の資料をみると「貿易・サービス収支」でしたので、・(中黒)を入れるのが正しいです。貿易収支とサービス収支があり、その2つを加えたものを貿易・サービス収支と呼んでいます。

内閣府も「財貨・サービスの輸出」と中黒を入れています。

購買力平価

購買力平価の考え方が難しく感じました。市場価格でみた一人当たりGDPと購買力平価でみたGDPが異なるのはなぜなのでしょうか。

市場価格でみたGDPは、アメリカに行って買えるものの価値を測っていて、購買力平価移でみたGDPは自国で買えるものの価値を測っていると考えられます。自国の物価が安いと購買力平価でみたGDPは大きくなります。

購買力平価と実際の為替レートに差があるのはなぜなのでしょうか。

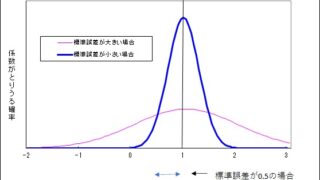

為替レートは広く言えば、「その国の通貨に魅力があるか?」、「持っていても安心か?」といったことも問題にされ、広い意味では国力も表しているので、政治的な要因でも動きますし、金利などでも動きます。

一物一価が成り立てば、購買力平価の水準に収束するでしょうがなかかそうなりません。タイなどはずっと購買力平価から離れています。以下の論文などを参考にしてください。

(1)長い目でみると為替レートは購買力平価が提示する均衡値へ戻ること、(2)均衡値からの乖離が半減するまで 3~5年かかること(購買力平価(PPP)パズルと呼ばれる)がコンセンサスとなった。

藪友良「購買力パズルの解明」

購買力平価を表す指数として、ビックマック指数やスターバックス・ラテ指数等様々ありますが、どの指標が実際の為替レートに近いとお考えでしょうか。

どれも、一つの商品の比較にしかなっていないので、実態を表すためには、さまざまな財やサービスの価格を比較する必要があります。消費者物価指数どうしを比較したりします。日本にしかない財や米国にしかない財、土地など貿易できないものなどもあり、正しい値を計算するのはなかか難しいです。

ユーロ圏のような通貨が同じ、二国の場合1人あたりのGDPの市場価格と購買力平価は同じになりますでしょうか。

為替レートの市場価格は例えば、フランスとドイツでは同じです。しかし、物価水準は違うので、購買力平価は必ずしも同じとは言えません。

今の日本は円安かつ物価が安い状態だと思いますが、購買力平価説は物価に合わせて円高になるだけではなく、円安に合わせて物価が上昇するという考え方もあるのでしょうか。

可能性としてはあると思います。

購買力平価説の問題で、購買力平価の分子(日本の物価)が高くなると円安になる理由が理解できませんでした。

対ポンド円レートを考えます。1ポンド=200円だとして、購買力平価説が成り立っているとすると、以下の式となります。

対ポンド円レート=200円/1ポンド

物価が5%上がると、200円×1.05=210円になります。購買力平価は

対ポンド円レート=210円/1ポンド

となります。ポンドの価格が上がっている(ポンド高)を示しており、反対に円の価格が下がっている(円安)ということになります。

為替レート

経常収支と円相場の図では、経常収支の黒字が増えると円高になるとあった。近頃は経常収支が黒字であるものの円安の状況が続いている。それはなぜか。第一次所得収支が黒字要因であることが関係しているのか。

基本的には、収支の影響が大きくないといことと、おっしゃる通り、第一次所得収支の問題もあると思います。発生した配当などをドルから円に換えようとすると、ドル売り円買い圧力になりますが、利子や配当を海外に置いたままにしおいて再投資する場合が多く、為替の需給に影響しない可能性があります。

スライドの購買力平価の問題1の解説が資産市場の均衡がなぜ金利水準に影響するのか混乱して、よくわからなかったので、再度教えていただきたいです。

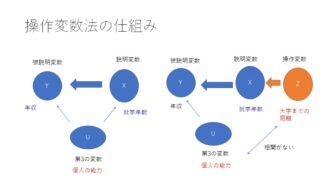

1.購買力平価説は,為替レートの動きをフローでとらえた外貨の需給で分析するのではなく、ストックとしての資産市場の均衡としてとらえようとする考え方である。

この文章は間違っていて、アセットアプローチの説明です。

アセットアプローチは、ストックとしての資産市場の均衡としてとらえようとする考え方である。

になります。資産市場の均衡とは、その少し前のスライドで説明した、日本国債と米国国債に投資する場合の資産市場の均衡のことを言っています。

日本はなぜここまで安い国となってしまったのか、見解などありましたらご教示いただきたいです。

企業が価格を上げられないような経済構造になったため、デフレが長く続き、物価の低迷とともに、賃金も低迷したことで、外国との所得の差がどんどん開いていったのではないかと思います。

ただ、海外に比べて所得が増えない要因は円安やデフレもありますが、数量ベースでも増えてないことも問題だと思います。

山澤成康(2023)円安より数量ベースでの低迷が問題――GDP統計での日本の地位低下が顕著

も参考にしてください。

為替レートについて、今までの経験で感覚的に考えたほうが当たっている気がします。理論的に考えるほうがまだ難しいため、復習します。

為替レートの予測は株価の予測より難しいです。物価、金利、貿易、政治情勢などが要因となり、その重要度が時間とともに変わります。円高か円安かを当てるのも難しいです。

資産の収益率均衡式について、リスクプレミアムや予想収益率をどのように見積もればよいのか見当がつきませんでしたが、トレード等の実務に使われているのでしょうか。

リスクプレミアムは、結果的に出てくるものだと思います。安全資産の収益率(円資産)と危険資産(ドル資産)の収益率の差なので。

経常収支と累積経常収支は同じものですか?

毎年の経常収支黒字をすべて足したものが累積経常収支です。累積経常収支は稼いだ外貨を足したものなので、対外債権とほぼ同じ概念です。

経常収支と円相場のグラフで、供給曲線が直線となっているのはなぜでしょうか?

日本の外国為替市場を想定すると、ドルの供給は、日本が稼いだドルの総計となり、毎年の経常黒字(ドル)の累積したものだと考えられます。その量は決まっているので垂直の直線で表しています。

発展段階説

発展段階説において、イギリスは一回りして「未成熟な債務国」に位置づけられる、とのことですが、ここから「成熟した債務国」となっていくのでしょうか。それとも、6段階にわけるとすると「未成熟な債務国」となるというだけでしょうか。

もう一周するといことだと思います。経験的な分析なので、現実は違う動きをする可能性はあります。

その他

円安が話題になった時期がありましたが、なぜ日本はアメリカと同様に利子を上げなかったのか気になりました。

為替相場を円高にする、という意味では金利を上げることになりますが、物価や景気の状況をみると、利上げできないと判断したということです。

問3をみて思いましたが、主要経済指標(経常収支・貿易サービス収支など)が何年まで黒字、何年以降が赤字というのは試験時は暗記したほうが望ましいのでしょうか。

細かい年代は出ないです。

為替の変動については、例えば日本とアメリカであれば日銀やFRBのコメントなどでも動く印象があります。実際の金利は動いていませんが、これもアセットアプローチなのでしょうか。的外れな質問であれば申し訳ありません。

経済学では「期待(予想)」が重要な役割を果たします。実際に金利が動かなくても、人々の期待が変われば、相場は動きます。アセットアプローチでいえば、将来の為替レートの予想が変化する場合だと思います。